에이피알 공모 흥행에 대어급 IPO 잰걸음

에이피알 공모 흥행에 대어급 IPO 잰걸음

올해 첫 조단위 몸값을 기록한 미용기기 전문 업체 에이피알(APR)의 기업공개(IPO) 일반청약 공모에 14조원가량의 자금이 몰리는 등

흥행에 성공하면서 다른 대어들도 상장 준비에 속도를 내고 있다. 중소형주를 중심으로 지난해 말부터 이어진

공모주 시장 열기가 조단위 대어로까지 확산되는 가운데 때마침 정부의 기업 밸류업 정책 발표에 대한 기대감도 반영되는 분위기다.

시장에선 27일 에이피알 상장일 주가 추이와 상반기 초대형 공모에 나서는 HD현대마린솔루션의 흥행 여부가 향후 대어들 행보에 영향을 미칠 것으로 내다보고 있다.

25일 증권 업계에 따르면 국내 1위 공작기계 업체 DN솔루션즈(옛 두산공작기계)는 지난달 NH투자증권, 미래에셋증권, 한국투자증권, KB증권 등

국내 대형 증권사들을 상대로 입찰제안서(RFP)를 배포한 뒤 최근 경쟁 프레젠테이션(PT) 작업을 완료했다.

늦어도 다음달 초까지 주관사 선정 작업을 마무리하고 연내 상장을 목표로 본격적인 IPO 채비에 나설 전망이다.

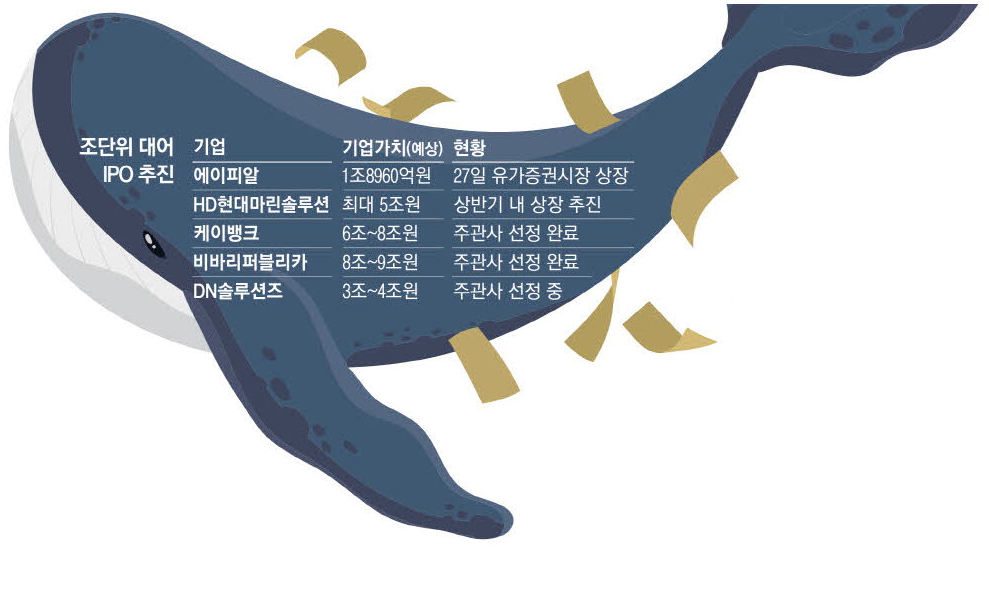

DN솔루션즈의 기업가치는 3조~4조원에 달할 전망이다.

DN솔루션즈 외에 금융 플랫폼 토스 운영사 비바리퍼블리카, 인터넷전문은행 케이뱅크 등도 잇달아 출사표를 던지며 IPO 추진을 본격화했다.

비바리퍼블리카는 시장에서 거론되는 몸값이 8조~9조원에 달하는 대어로, 최근 한국투자증권과 미래에셋증권을 대표 주관사로 선정했다.

몸값이 최소 6조원 이상으로 거론되고 있는 케이뱅크도 최근 NH투자증권, KB증권

뱅크오브아메리카(BoA)를 상장주관사 우선협상대상자로 선정하고 연내 IPO를 목표로 채비를 서두르고 있다.

케이뱅크 외에도 지난해 IPO를 추진했지만 시장 상황 탓에 성공하지 못한 컬리, 서울보증보험 같은 대어들도 재도전 의지를 드러내고 있다.

증권 업계에선 최근 에이피알의 공모 흥행이 IPO 시장 상황을 예의 주시하던 대어급 기업들이 상장 준비에 속도를 내는 계기가 되고 있다는 평가가 나오고 있다.

에이피알은 지난 14~15일 진행된 일반투자자 대상 공모주 청약에서 경쟁률 1112.54대1을 기록했다. 청약증거금은 14조원가량 모였다.

에이피알은 27일 유가증권시장에 상장한다. 공모가(25만원) 기준 예상 시가총액은 1조8960억원이다.

만약 상장 첫날 주가가 가격제한폭까지 치솟는다면 에이피알의 시총은 7조5840억원으로 화장품 대장주 아모레퍼시픽(7조2940억원·23일 기준)을 넘어설 수도 있다.

한 증권사 IPO 본부장은 “작년 말부터 올해 초까지 중소형주를 중심으로 시장 분위기가 뜨거웠지만

에이피알 흥행으로 대형 공모에 대한 자본시장의 관심을 확인할 수 있었다”며 “대형 공모를 준비 중인 기업들 행보에 큰 영향을 미칠 것”이라고 말했다.

특히 에이피알에 이어 초대형 공모에 나서는 HD현대마린솔루션의 흥행 여부도 대어들 행보에 큰 영향을 미칠 것으로 시장에선 관측하고 있다.

기업가치가 최대 5조원으로 예상되는 HD현대마린솔루션은 지난 19일 한국거래소의 예비심사를 통과하며 상반기 내 IPO에 나설 계획이다. 대표 주관사는 KB증권, JP모건, UBS다.

정부의 밸류업 프로그램으로 최근 국내 증권시장이 강세를 보이는 점도 IPO 시장에 긍정적인 요소로 꼽힌다.

코스피는 1월 말부터 5주 연속 상승세를 유지하고 있다. 26일 정부 발표 뒤에도 훈풍이 이어질 경우 추후 기업들의 상장 도전에 긍정적인 영향을 미칠 수 있다는 분석이다.