매력 잃은 韓증시 세혜택 실종땐 큰손 주식 이민 부채질

매력 잃은 韓증시 세혜택 실종땐 큰손 주식 이민 부채질

MZ세대를 중심으로 한국 증시를 버리고 해외 증시로 옮겨가는 ‘주식 이민’이 가속화하는 상황에서

금융투자소득세가 시행되면 ‘엑소더스’급 재앙으로 발전할 것이라는 우려가 커지고 있다.

현재는 국내 주식에 투자할 경우 대주주가 아닌 한 0.18%의 거래세만 내면 된다.

그러나 금융투자소득세를 도입하면 연 5000만원을 넘는 양도차익에는 양도소득세가 부과된다.

금투세 도입으로 주식시장을 움직이는 ‘큰손’들이 조금만 일탈해도 수급 불안을 야기할 수 있다는 지적이다.

한국 증시가 저평가된 가장 큰 원인 중 하나는 상장사들 수익성이 부진하기 때문이라는 분석이 나온다.

다른 무엇보다 기초체력이 부족하다는 뜻이다.

이처럼 펀더멘털이 허약한 국내 상장기업에 대한 투자 중 일부는 세제 혜택 때문에 유지되고 있다는 점을 부인하기 어렵다.

전은조 맥킨지앤컴퍼니 시니어파트너는 최근 금융투자협회 주관 자본시장 밸류업 국제 세미나에서

‘코리아 디스카운트’ 현상이 단순히 한국 기업이라서 받는 저평가가 아니라 기업들에 투자된 돈이 제대로 수익을 내지 못하고 있는 실질 가치의 반영이라고 했다.

이익 수준을 감안하면 한국 주식의 낮은 밸류에이션은 ‘저평가’가 아닌 ‘제 평가’인 것이다.

그의 분석에 따르면 미국 기업에 투자된 자본이 20% 남짓의 투자수익률을 올릴 때 한국 기업은 5~8%의 수익률만 냈다.

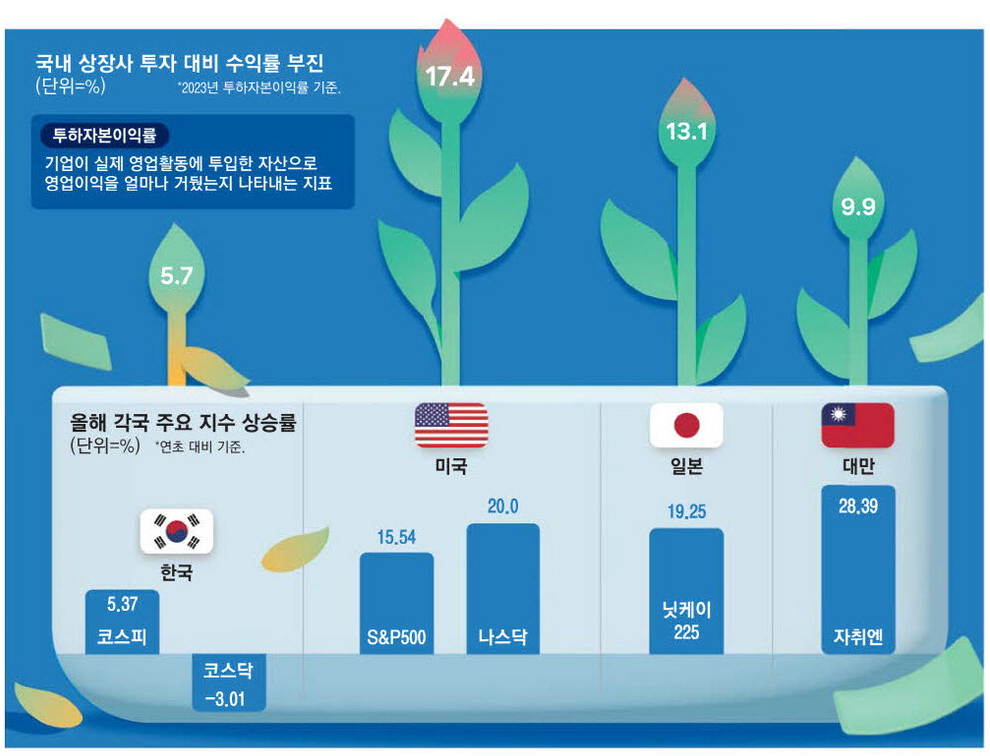

2023년 기준 미국의 경우 투하자본이익률(ROIC)은 17.4%로 나타났다.

일본의 경우 13.1%, 대만도 9.9%로 확인된 반면 한국은 5.7%에 불과했다.

투하자본이익률은 기업이 실제 영업활동에 투입한 자산 대비 얼마의 영업이익을 냈는지를 보여주는 지표다.

기업의 세후 순영업이익을 영업활동에 투입된 자본으로 나눠서 계산한다.

맥킨지는 국가별 비금융 상장사 중 2023년 말 기준 시가총액이 5억달러를 초과하는 회사들의 투하자본이익률의 중간값으로 측정했다.

한국 상장사 투자는 기회비용을 고려한 실질 경제적 이익률을 보면 아예 음수(-)가 나온다.

전은조 시니어파트너는 “글로벌 기준으로 봤을 때 경제적 이윤이라는 측면에서 측정된 수치를 정말 믿는다면 사실 한국에는 투자해선 안 된다”고 단언했다.

이런 상황에서 ‘핸디캡’을 인정해주던 양도세 면제 혜택이 사라진다면 투자자들은 시차나 투자정보 접근성의 문제를 감수하더라도 해외 주식 투자를 선택할 수 있다.

국내 투자자들도 이러한 상황에 민감하게 반응하고 있다.

실제로 ‘주식 이민’이 올 들어 더욱 가속화됐다.

한국예탁결제원에 따르면 올 들어 이달 27일까지 국내 투자자들은 미국 주식을 77억2000만달러 이상 순매수했다.

같은 기간 일본 주식에도 5억2700만달러를 투자했다.

미국과 일본 증시로만 11조원 넘는 돈이 빠져나갔다는 얘기다.

이는 각국 지수 대비 부진했던 코스피와 코스닥도 한 원인이라 할 수 있다.

올 들어 각국 증시가 역대 최고치를 경신했지만 한국 코스피는 고작 5.37% 오르는 데 그쳤다.

코스닥은 되레 3% 넘게 뒷걸음치기도 했다.

반면 미국 S&P500지수는 올 들어 15.54%가 올랐고 나스닥지수는 20%나 올랐다. 아시아 각국 증시도 다르지 않다.

일본 닛케이225 지수도 19.25%가 올랐고, 대만 자취엔지수는 28.39%나 올라 폭등세를 보였다.

문제는 해외로부터 한국 주식 시장으로의 자본 유입도 크게 기대하기 어려운 형편이라는 점이다.

전은조 시니어파트너는 “MSCI(모건스탠리캐피털인터내셔널) 이머징 마켓 인덱스에서 주요 국가별 가중치를 보면 중국-인도-대만-한국 순”이라며

“돈이 움직이고 있는데 우리가 이를 받지 못하고 있는 것”이라고 진단했다.

국내 주식 투자에 대한 양도소득세가 없는 상황에서도 개인들은 투자금을 해외로 돌리는 모습을 보였다.

이런 상황에 과세까지 해외 주식과 국내 주식이 같아지면 자본 유출이 심화될 우려가 있다.