코스피200 절반이 극단적 저평가 골드만 상승 모멘텀 보여

코스피200 절반이 극단적 저평가 골드만 상승 모멘텀 보여

2일 코스피가 2.87% 오르면서 주요국 증시 중에서 2월 상승률 1위를 기록했다.

지난달 초 삼성그룹 블록 딜을 제외하고 장중 기준으로 사상 최고이며 상승폭으로는 역대 18위다.

1월에는 중국 경기 부양책에 대한 실망과 주요 기업 어닝 쇼크로 주요국 증시 가운데 한국 증시 낙폭이 가장 컸다.

하지만 금융당국의 ‘밸류업 프로그램’ 발표를 앞두고 저평가된 한국 주식에 외국인들 매수세가 집중되면서 바로 순위가 올라간 것이다.

이날 개인투자자들이 순매도한 금액도 역대 최대 기록이었다.

기존에 한국 주식이 저평가 상태를 유지할 것이라는 부정적 인식이 강했다면 이제 외국인들은 한국 정부도 작년 일본처럼 주가 부양에 드라이브를 걸면 저평가가 해소될 것으로 본 것이다.

지난해 도쿄거래소가 주가순자산비율(PBR) 1배 미만 기업에 대해 주가 개선 방안을 요구하면서 닛케이지수는 1년간 29%나 상승했다.

골드만삭스 역시 최근 발간한 보고서에서 ‘기업 밸류업 프로그램’을 통해 ‘코리아 디스카운트’를 해결하려는 정부의 노력이 한국 증시의 추가적 상승을 이끌 중요한 촉매제라고 평가했다.

CLSA는 극단적 저평가(딥밸류 주식) 상태인 한국 주식 종목과 관련한 정부의 노력이 주가 상승을 끌어낼 것이라고 내다봤다.

이달 들어 대표적 ‘저(低)PBR’ 업종인 보험·상사·은행·자동차·철강에 외국인 수급이 집중됐고 반도체 또한 업황 턴어라운드 기대로 순매수세를 나타냈다.

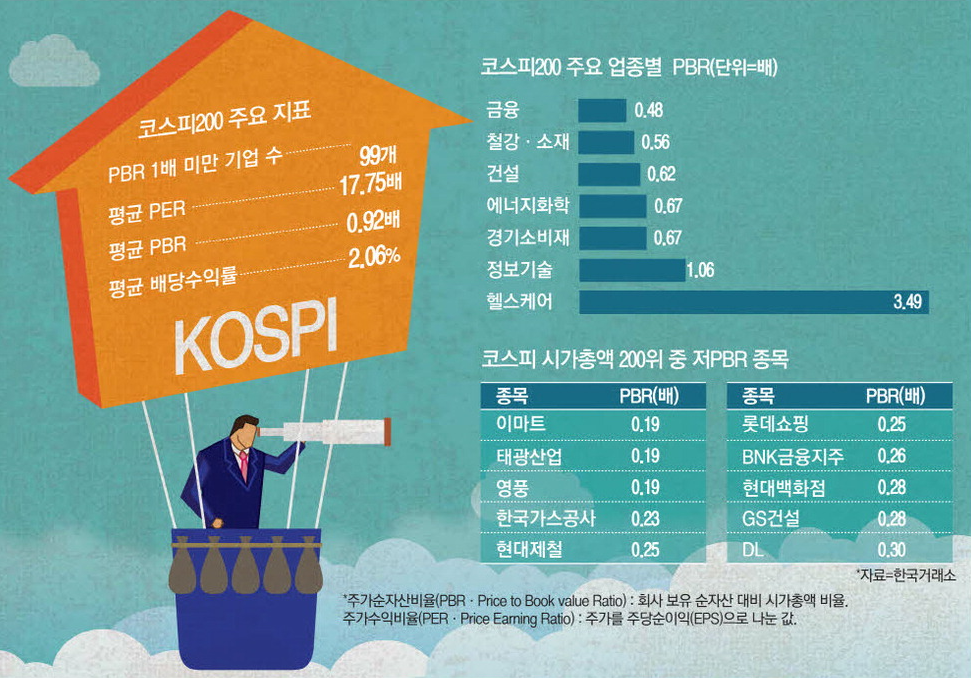

그러나 지난주부터 주가가 반등한 상황에서도 코스피 시가총액 200위 기업 중 99곳이 PBR 1배 미만일 정도로 코리아 디스카운트는 여전하다.

이마트·태광산업·영풍은 PBR이 0.19배인데, 결국 보유하고 있는 자산을 다 청산하면 시총의 5배 이상 돈을 벌 수 있을 만큼 기업가치가 떨어져 있다는 뜻이다.

그동안 PBR이 0.5배도 안 됐던 종목에서 외국인들이 주가를 끌어올리면서 이달 중 발표될 ‘기업 밸류업 프로그램’이 우리 증시의 체질을 바꿀 기회가 될 수 있다는 기대도 높아지고 있다.

코스피200 인덱스를 추종하는 패시브 자금 규모가 큰 외국인들에게 PBR이 평균 0.92배 수준인 코스피200의 저평가가 해소된다는 전망이 있어야 한다.

그래야 지속적으로 순매수가 이어지고 프로그램 자금 유입까지 기대해볼 수 있다.

김규식 전 거버넌스포럼 회장은 “한국 증시에서 삼성전자가 차지하는 비중이 너무 커서 반도체 경기와 외국인 자금 변동성에 휘둘린다는 지적이 있었는데

지금 PBR 1배 미만 업종들이 제대로 된 평가를 받게 되면 삼성전자 의존도가 줄어들 수 있다”면서

“한국 증시가 미국 증시처럼 우상향한다는 믿음이 있다면 개인들도 단타를 하지 않고 대형 우량주나 지수에 장기 투자할 수 있을 것”이라고 말했다.

또한 저평가 고배당주들의 상승세가 계속된다면 주가연계증권(ELS)과 같이 원금손실 위험이 있는 투자보다 배당주 위주의 안정된 투자도 확산될 것이란 예상도 나온다.

주가가 오른 상황에서도 현대차우선주 배당수익률은 8%이고, 주요 은행주 배당수익률도 6~8%로 중위험 상품인 ELS의 예상 수익률과 비슷하다.

이들 대형주에서 자사주 매입과 소각을 통한 주가 상승이 지속될 것이란 기대가 있고 여기에 배당까지 잘 나온다면 굳이 H지수 ELS처럼 원금손실 위험이 크고

저가 분할 매수도 불가능한 금융상품에 투자할 이유가 없어지는 것이다.

한 자산운용사 관계자는 “한국 주식도 주주환원이 되고 제 평가를 받으면 굳이 위험한 곳에 투자하지 않아도 될 것”이라고 말했다.